今回は「20代・30代個人投資家は債券をポートフォリオに入れるべきかというテーマを記事にしています。

私は投資歴が約2年、コロナショックも直撃した30代の建設系のエンジニアで、すでに複数回の海外駐在を経て30歳前に資産1000万円に到達し、その後の長期的な海外駐在を経て資産を形成しました。

いま現在は4000万円超の金融資産を所持し、約3000万円を運用している個人長期投資家です。

どうも建設系エンジニア兼長期投資家のカンダです。

ここ最近株価が上昇傾向にありますが、よく話題になる「株式と債券の適切な割合」にも関わる債券の割合について考察していきます。

そもそも債券は株式に比べてリスクが低いとされる金融商品であり、国や企業が発行する有価証券で、利回りとしては1%~2%といった具合です。

なぜリスクが低いとされるかというと、先般のコロナショックのような市場の暴落時に回り影響を受けてこなかった、という歴史的事実があります。

事実、私のポートフォリオにも一部債券の投資信託およびETFが含まれていますが、コロナショックでも含み損が大きくなることはありませんでした。

とはいえ、現在のような株価上昇時には逆に含み益が膨らむこともありません。

では、この債券をそもそも20代・30代のようにリスク許容度が高い個人投資家が組み入れていく必要があるのか、記載していきます。

結論:基本的には不要。ただし投資額が大きくなったら検討の余地あり。

そもそも債券を入れるかどうか迷う理由

私自身も投資をはじめたばかりのときは、投資信託買い付けた際に複数の債券ファンドを購入していました。

この背景としては00年代から10年代までの投資に関する書籍がしきりに、“ポートフォリオの3割程度は債券に投資してリスクヘッジをする”、という手法を推していたからです。

これを参考に納得したうえで日本を除き、外国債券および新興国債券を分散目的で購入していました。

しかし、いざ購入してみるとわっかったのが

・確かに暴落強いものはある(市場全体が下がってもほとんど下落しない)

・一方で、株式と同様に結局下がってしまうものもある

ということ。

本来、債券は“暴落時に底堅く推移し、低利回りではあるが安定的に利息を生んでくれる”ことを期待して購入しているにも関わらず、それが叶わないとなるとあまり持っている必要性はないなと感じます。

つまりは、株式同様の値動きはする判明、トータルリターンは得られない商品になってしまうということです。

これにより、一部の債券ファンドは自分の想定していた動きをしなかったと判断し、手じまいしました。もちろん想定通りの成果を出したものはHOLDしています。

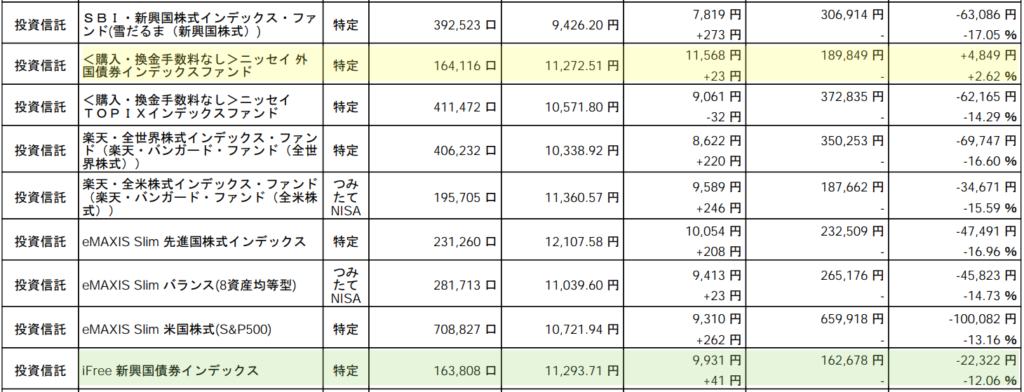

以下がコロナショック当時の実例です。株式ファンドが軒並みマイナスに大きく振れているのに外国債券はプラスを保っています。

一方で債券とはいえ、新興国債券は株式ファンドと同様になっています。私の投資方針として債券ファンドで大きくプラスを取っていくつもりがないので本債券ファンドは後に売却しました。

債券を入れるかどうかの結論

上述の通り、私自身は実体験をもとに、一部の債券ファンドはHOLD、一部は売却しました。

そこから得た結論としては、

基本的には不要だが、預金・余剰資金も多く、投資比率を高めてもなお一定量の現金を保てるなら検討の余地がある

です。

基本的には不要としているのは、長期運用を前提とした20代・30代の個人投資家であれば、

・生活防衛費に加えて近々使用予定のお金を確保している

・もしくはこれからキャッシュフローが良くなることがわかっている(その可能性が非常に高い)

・ある程度高めのキャッシュポジションを取っている

・長期投資を可能にするため投資金額を抑えている

場合が多いためです。

つまりは金融商品がそれなりに上下動して一定期間含み損を大量に抱えたとしても、生活に影響はでないし、20年後、30年後に資産が最大化していればいいので、わざわざ低いリターンの金融商品を購入するよりも現金を持っていたほうがいいと判断するためです。

一方、20代のうちに労働でそれなりの資産を築き、単純に保有現金を多く持ち、リスク許容度も高く、ただ預金していたのでは意味がないと感じる人は債券ファンドを組み入れるのは検討の余地があると考えています。

基準となる数字を設定して考えてみる:債券を入れるかどうかの結論

数字を使って考える具体例を挙げれば、私は以下のような感覚でポートフォリオを組んでいます。

数字はあくまで感覚であり、必ずしもそうなるわけではないことは意識しています。

①個別株:-50% ~ +50%(投資金額が半分の50%になることもあるが、1.5倍の50%増えることもある)

②株式ファンド:-30% ~ +30%(投資金額が30%減少することもあるが、30%増えることもある)

③債券ファンド:-10% ~ +10%(投資金額が10%減少することもあるが、10%増えることもある)

つまり投資資金が1000万円あり、これをすべて①、②、③を購入した場合を考えると、

①個別株:500万円 ~ 1500万円(投資金額が半分の50%になることもあるが、1.5倍の50%増えることもある)

②株式ファンド:700万円 ~ 1300万円(投資金額が30%減少することもあるが、30%増えることもある)

③債券ファンド:900万円 ~ 1100万円(投資金額が10%減少することもあるが、10%増えることもある)

このようになると捉えます。

もしこれとは別にさらに500万円の生活防衛費+使用予定現金を保持していたとすると、金融資産の合計は、

①個別株+生活防衛費+使用予定現金:1000万円 ~ 2000万円(比率:66%~133%)

②株式ファンド+生活防衛費+使用予定現金:1200万円 ~ 1800万円(比率:80%~120%)

③債券ファンド+生活防衛費+使用予定現金:1400万円 ~ 1600万円(比率:93%~107%)

このようになると考えています。

金額の量はどれもそれなりに動いているように見えますが、元本1500万円(現金500万円+投資1000万円)に対する比率を見ると資産全体に対する変動がよりよくわかります。

あくまでこれは仮想的な数値設定であり、もっと変動したり・しなかったりするのはわかりきっていますが、考えるベースとしては意味があります。

つまり、そもそも投資金額をさらに減らせば全体に対する変動比率は下がるので、投資金額が少なければたとえ購入した金融商品の変動が大きくとも、資産全体に対する影響は小さく抑えるのです。

逆に言えば、投資金額が小さい段階ではじめからよりディフェンシブな商品にばかり投資してもリターンを得られるチャンスを逸すると言えるのです。

これは株式に比べて債券の変動は小さく留まることがわかっているためです。(もちろんジャンク債とされる株式並みに高利回りのものに手を出していたら話は別です)

以上から、投資金額が小さく、20年後・30年後を見据えた長期投資家であるならばあえて高いリターンを得られる可能性を捨てて低利回りの債券に手を出す必要はないと私は考えています。

さらに投資金額が大きくなった場合はどうなるのか

上記に加えて、一定期間投資を実行し、投資金額が大きくなってきたころ再度考え直す必要はあると考えます。(もしくははじめから大きな資金をもっている状態もここに含まれます)

現金がさらに増え、投資金額も地道に増えた場合、1000万円の生活防衛費+使用予定現金を保持し、金融商品に3000万円を投資していたとすると、金融資産の合計は、

①個別株+生活防衛費+使用予定現金:2500万円 ~ 5500万円(比率:63%~137%)

②株式ファンド+生活防衛費+使用予定現金:3100万円 ~ 4900万円(比率:78%~122%)

③債券ファンド+生活防衛費+使用予定現金:3700万円 ~ 4300万円(比率:93%~107%)

こうなると比率がどうこうというよりも、シンプルに金額の変動がより気になってきます。

ここまでくると個別株のみ(もちろんタイミングや銘柄選び、定期確認で回避できる可能性はある)で暴落が発生し、評価額が半分になると、元本が4000万円あったにも関わらず、2500万円まで目減りし、-1500万円になってしまいます。

株式ファンドであっても4000万円が3100万円になり、-900万円という結果になるのです。

これはあくまで仮想的な数値設定ではありますが、イメージを掴むのには有効です。

ここまで金額が大きくなるとリターンを追及していくだけでなく、もともと所持していた資産を守る必要が出てくるのです。

私もコロナショックを経験したのでよくわかりますが、一気に資産が目減りし、その金額がちょっとやそっとの労働でカバーできるレベルを超えだすと、かなり精神的にやられます。

そこで考えるのがポートフォリオマネジメントとして、債券を組み入れるか否かということです。

以下に①と②の間(変動率は40%)、②と③の間(変動率は20%)を考えてみます。つまり個別株と株式ファンドを同じ比率で購入、株式ファンドと債券ファンドを同じ比率で購入した場合。

1.5)[株式ファンド+個別株]+生活防衛費+使用予定現金:2800万円 ~ 5200万円(比率:70%~130%)

2.5)[株式ファンド+債券ファンド]+生活防衛費+使用予定現金:3400万円 ~ 4600万円(比率:85%~115%)

このようになります。

当然ですがどちらも個別株単独、株式ファンド単独よりも変動率はマイルドになっていきます。

もちろんリターンも減ってしまいますが守りを固めるという意味では当然いい方向に向かうのです。

自分に心地よい比率を見つけることが大事

以上はあくまで仮想的な数値設定ではありますが、想定される結果のイメージを掴むには有効です。

もちろん上記は一例で、自分自身が求める結果に対して、どういった比率でポートフォリオマネジメントを実行するかが重要であることは変わりません。

すべてを買うことも可能ですし、株式ファンドの比率を上げたり、年を取ってキャッシュフローが悪くなり労働によるカバーができなくなったら債券の比率を上げてよりディフェンシブに構えることも可能です。

暴落は思ったより精神的にいいものではありません(笑)

私はそれでも余剰資金があり、キャッシュフローも良くなっていたので、すべてHOLDしていましたが、もしこれがもっと年を取ってから起こったら、損切りしていたかもしれません。

いずれにせよ自分にとって最も心地よい比率を探すことが重要であると言えます。

まとめ:20代・30代の個人長期投資家は債券をポートフォリオに組み入れる必要があるか

まとめ①:リスク許容度・キャッシュポジションが高いのであれば不要。

まとめ②:投資金額が大きくなった場合は検討の余地あり。

まとめ③:そしてなにより、自分が最も心地が良い割合を見つけ、微調整し続けることが重要。

参考になれば幸いです。皆様が小金持ちになることを祈って。

カンダ

【投資はあくまで自己責任で】

【新社会人】大手企業会社員向け半楽天経済圏の住人:実例紹介【ライフハック】

【ゴルフ】インドアシミュレーションゴルフは都会済みの社会人に絶対オススメ【練習】

【ゴルフ】絶対おススメ・インドアシミュレーションゴルフ:写真付き実例紹介【練習】