早いもので今年も半分が終わり、残すところ半年となりました。今年の上半期は私が生まれてから9.11、3.11に次ぐ、衝撃的なものとなっています。

もちろん今年始めに世の中がこんな状態になるなんて誰も予想だにしなかったことになっています。

昨年までは多少の変動はありながらも、米国株はかなりの好調が維持され、J-REITについてもじわじわと値を上げながら、配当・分配金も維持されている状態でした。

それがコロナ禍により、急落し、経済活動も制限され、オリンピックも延期となり、市場はいまだに低迷気味です。それでも最も下がったところからすればかなり値を戻しているのは事実です。

それでは2020年上半期の投資実績と振り返りおよび下半期の展望について記事にしていきます。

【投資はあくまで自己責任で:その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】】

振り返り:2020年上半期は激動のコロナ禍

私にとって2019年が本格的に投資を開始する年でしたので、当然コロナ禍は初めて経験する暴落・急落となりました。

一方でこれまで参考にしていた書籍・ブログ・その他多数の情報と限られた経験をもとに投資を実践してきましたが、思った通りのものもあれば想定とは違った動きをするものがあり、今後投資を継続する際にかなり勉強になりました。

2020年上半期の振り返り

案の定ですが、コロナ禍を受けて利回りが高いものほど株価は低迷し続けています。所有銘柄によっては大幅な減配を食らっています。

また急落も今回が当然初めてだったので、「落ちるナイフ」もかなり掴みました(笑)

一方で、いままで貯めこんでいた投資資金を元手にコロナショック時の単純な買い増しだけでなく、当初から決めていた投資信託およびETFの定期購入は留めることなく、継続出来ています。

ただし投資方針については改めて見直しが必要だなとも感じました。

それは投資だけでなく、本業の生活との兼ね合いも鑑みてです。

2020年の投資実績

今回は上半期の投資取引実績について記載します。

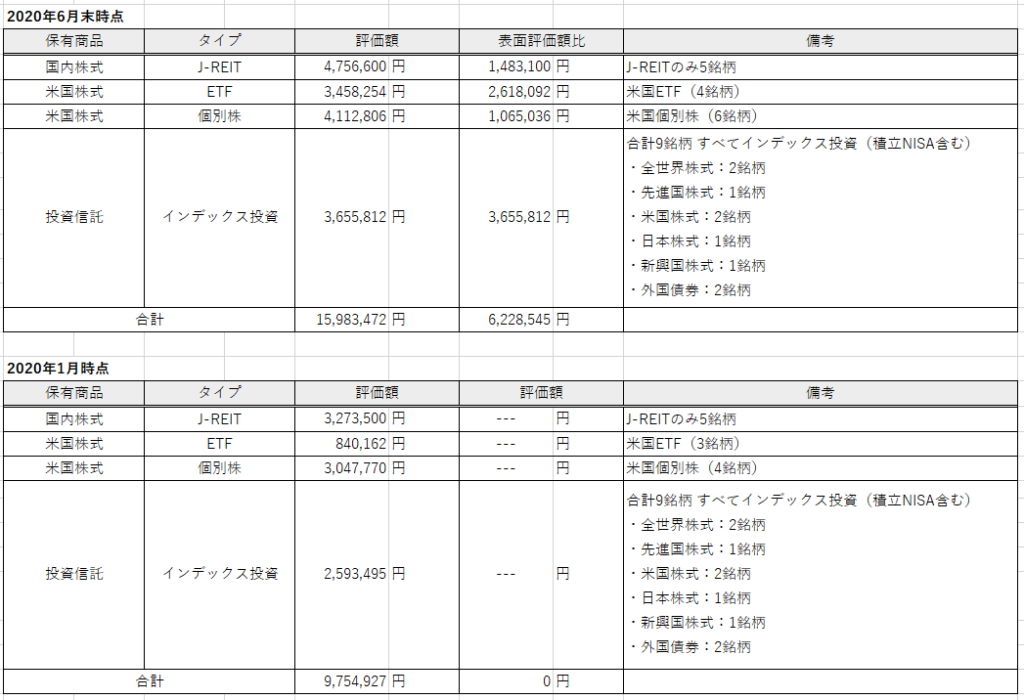

あくまで表面的な評価額だけでの比較になりますが、ざっくりとこの半年間の間で約600万円の投資を実施していることになります。

ただし毎月の投資信託の積立購入分も含まれますが、特に米国ETFに対してはかなりの額を入れていることがよくわかります。

実際にはすでに含み損を抱えているので入金額はさらに膨らんでいるのが事実ですが、半年間で約20万円の配当が得られる状況にまで至ったのを振り返ると、ここまで続けてよかったなと感じる次第です。

![]()

![]() 今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

2020年の下半期の展望

こうして激動の2020年上半期を経て、2020年下半期の展望について記載していきます。

2020年下半期の展望:しばらくは投資信託とETFの定期購入

やっぱり実際に色々と購入した結果、

投資信託・ETFの定期購入+配当・分配金のETFへの再投資に徹底

することとしました。

というのも本業がだいぶ忙しくなってきたこともあり、既存銘柄の状況をタイムリーに確認することも容易ではなく、かつ、新規銘柄の調査・検討が難しくなったためです。

同時に、いままで積立購入してきた多くの銘柄が納得いくものになっているため、不要に銘柄を増やすこともなく、積立購入が可能な資金を維持することを優先していきます。

![]()

![]() 今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

2020年下半期の展望:投資信託の売却予定

これも実際に色々と購入した結果わかったことですが、つまりはやってみない限りわからなかったことですが、自分が想定していたストーリーと結果が伴わない銘柄が出てきたということです。

想定よりも良いものもあれば、悪いものもあったために、一度見直しを実施しました。

結果は以下の通りで、

新興国債券への投資は今回のコロナショックにて株式ファンドよりも値下がりし、平時の時もパフォーマンスが出なかった

ために売却を決定することとしました。

要は株式よりも本来はディフェンシブである債券でありながら、株式よりも値下がりが大きく、平時のプラスも期待できないため想定とは異なったことで持ち続ける理由がないためです。

ちなみに新興国株式についても一度売却を検討しましたが、かなり持ち直したこともあって継続することとしました。

![]()

![]() 今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

今話題のロボアドバイザーで資産運用「WealthNavi」投資に時間を割くより本業・事業に時間をかえるのならロボアドバイザー!

まとめ

●投資信託:毎月約20万円の投資により、2020年末で累計約500万円の積立を予定(年初より変更なし)

●米国ETF:毎月約20万円の投資により、2020年末で累計約500万円の積立を予定(年初より積立額には変更なし。ただし買い増しを増額)

●米国個別株:現状買い増しの予定なし。(年初より変更。現状は静観する)

●J-REIT:現状買い増しの予定なし。(年初より変更。現状は静観する)

余談

【2021年・2022年の予定】

ついでではありますが、現状の収入および生活に大きな変更がない限りは以下のように投資することを予定しています。

基本的には配当再投資も考慮しています。

●2021年の計画

2021年の予定追加投資と予定受領配当は以下の通りです。

●投資信託:毎月約12万円の投資により、2021年末で累計約650万円の積立を予定。

●米国ETF:毎月約16万円の投資により、2021年末で累計約500万円の積立を予定。配当金は税引き後に約10万円を予定。

●米国個別株:月平均で約10万円の投資により、2021年末で累計約600万円の保有を予定。配当金は税引き後に約15万円を予定。

●J-REIT:月平均で約10万円の投資により、2021年末で累計約550万円の保有を予定。配当金は税引き後に約15万円を予定。

●2022年の計画

2022年の予定追加投資と予定受領配当は以下の通りです。

●投資信託:毎月約12万円の投資により、2022年末で累計約800万円の積立を予定。

●米国ETF:毎月約12万円の投資により、2022年末で累計約650万円の積立を予定。配当金は税引き後に約15万円を予定。

●米国個別株:月平均で約10万円の投資により、2022年末で累計約750万円の保有を予定。配当金は税引き後に約20万円を予定。

●J-REIT:月平均で約10万円の投資により、2022年末で累計約700万円の保有を予定。配当金は税引き後に約20万円を予定。

参考になれば幸いです。皆様が小金持ちになることを祈って。

カンダ

【投資はあくまで自己責任で:その余っているTポイントで投資してみませんか?【SBIネオモバイル証券】】